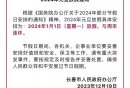

【导语】:2022年度个人所得税专项附加扣除已开始确认。纳税人可下载并登录个人所得税App进行修改、确认。

2022年度长春个税专项附加扣除确认指南

一、为什么要进行信息确认?

为保障纳税人在2022年可以继续享受专项附加扣除的政策红利,个人所得税APP与自然人电子税务局网页端开放了【确认下一年度专项附加扣除】功能,您可以通过该功能将2021年专项附加扣除信息一键带入2022年。

二、专项附加扣除的申报条件

目前,纳税人可以享受子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等6类专项附加扣除!

三、4种情况需修改专项附加扣除信息

想修改2022年赡养老人、子女教育、住房贷款利息的扣除比例;

有老人在2021年去世,2022年不能再申请赡养老人专项附加扣除;

夫妻一方不再申请住房贷款利息专项附加扣除,在2022年由另一方申报;

房租和房贷需要替换扣除的情况,即:2022年不再申报住房租金,改为申报住房贷款利息,或2022年不再申报住房贷款利息,改为申报住房租金。

四、纳税方式将发生重大变化

居民个人取得全年一次性奖金,符合国家规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

例子1

A公司小王,2020年工资扣除三险一金、免征额等后,应纳税所得额15万元,年终奖3万元。

按单独计税,小王共需缴纳900元个税,年终奖到手29100元;

按合并计税,相当于年终奖扣税6000元,到手24000元。

对小王来说,两种计税方式下,到手的年终奖差了5100元。

例子2

B公司小李,2020年工资扣除三险一金、免征额等,应纳税所得额3万元,年终奖27万元。

按单独计税,小李年终奖共需缴税52590元,工资缴税900元,合计53490元;

按合并计税,则共需缴纳个税43080元。

对小李来说,两种计税方式取得的年收入相差10410元。

五、APP确认流程

1、2022年的专项附加扣除信息无变动,只需在2021年基础上确认即可

① 打开个人所得税APP-首页-“专项附加扣除填报”-选择“扣除年度”——“一键带入”

②依据提示“将带入2021年度信息,请确认是否继续?”或者“您在2022年度已存在专项附加扣除信息,如果继续确认,将覆盖已存在的专项附加扣除信息!”,确认后点击“确定”;

③ 打开“待确认”状态的专项附加扣除,核对信息;如有修改,可以点击“修改”,信息确认后点击“一键确认”。

注意:如有“已失效”状态的信息,则需先删除之后才能点击“一键确认”。

④ 点击“一键确认”后,信息则提交成功。不需要重复确认,否则之前确认的信息会显示已作废,系统会以最新确认的信息为准。

用户可以在确认之后在APP中点击首页-专项附加扣除信息查询-选择扣除年度“2021”-查看已提交的信息,如有变动可以选择作废或修改。

2、2021年需对已填写的信息进行修改

如:需要修改申报方式、扣除比例、相关信息等,则需点击“待确认”之后进入相关修改页面进行修改。注:此方式只能修改部分信息。

如:需要修改基本信息:先进入2021年的信息页面,修改后再重新确认。

举例:用户需修改赡养老人的分摊比例。

点击“待确认”状态的赡养老人信息,点击“修改”-“修改分摊方式”,修改成功后返回“待确认”界面,再点击“一键确认”。

3、2022年需要作废专项附加扣除项目

比如2022年不再申请住房贷款利息专项附加扣除。

点击“待确认”状态的住房贷款利息信息,点击“删除”,再点击“一键确认”。

4、2022年需要新增专项附加扣除项目

比如2022年新增子女教育扣除,需要申报填写。

先按情形(1)步骤确认之前申报的其他不需修改的专项附加扣除信息后,点击APP首页-专项附加扣除填报。

5、2022年首次填写专项附加扣除

直接选择首页的“专项附加扣除填报”。

六、电脑网页端 | 确认操作步骤

▲点此进入网页端:自然人电子税务局

① 如您 2021 年已填报过专项附加扣除信息,并需要在2022年继续享受,请及时关注相关信息是否发生变化(首页【专项附加扣除填报】一【扣除年度】选择“2022”一“快捷填报”栏【一键带入】);如有变化,请及时修改。

② 如您未曾填报过专项附加扣除信息,但2022年有符合条件的专项附加扣除可以享受,您可点击首页【专项附加扣除填报】一【扣除年度】选择“2022”点击相应扣除项目进行填报。

1、2022年的专项附加扣除信息无变动,只需在2021年基础上确认即可

2、2022年需对已填写的信息进行修改

如:需要修改申报方式、扣除比例、相关信息等,则需点击“查看”之后进入相关修改页面进行修改;如需修改基本信息,可先进入2021年的信息页面修改后再重新确认。

3、2022年需要作废专项附加扣除项目

比如2022年不再申请赡养老人专项附加扣除。

点击“删除”后,一键确认即可。

4、2022年需要新增专项附加扣除项目

比如2022年新增子女教育扣除,需要申报填写。

先按情形(1)步骤确认之前申报的其他不需修改的专项附加扣除信息后,选择扣除年度,点击相应的扣除项目进行填报。

注意:如有“已失效”状态的信息,则需先删除之后才能点击“一键确认”。

5、2022年首次填写专项附加扣除

直接选择扣除年度,点击相应的扣除项目填报即可。

温馨提示:微信搜索公众号【长春本地宝】,关注后回复【个税】可获取2023年度个税退税预约及办理入口/个税APP下载、汇算清缴办理时间、操作流程、个税税率表、个税计算器等